Energieeinkauf im Überblick: Modelle, Chancen, Risiken

Energie zu den richtigen Konditionen einzukaufen entscheidet 2025 mehr denn je über Wettbewerbsfähigkeit. Nach dem Preisschock 2022 hat sich der Markt zwar beruhigt, die Volatilität, neue Regulierungen und Lieferantenrisiken sind jedoch geblieben. Dieser Überblick zeigt die gängigen Beschaffungsmodelle, ihre Chancen und Risiken, und hilft Unternehmen, ein passendes Setup zu wählen.

Marktbild 2025 kurz erklärt

- Strom- und Gaspreise liegen deutlich unter den Extremwerten von 2022, bewegen sich aber weiter in breiten Spannen. Preistreiber bleiben Gas- und CO2-Kosten, Wetter und Netzeingriffe.

- Redispatch, Engpassmanagement und Ausgleichsenergie verursachen spürbare Nebenkosten, die je nach Vertrag ganz oder teilweise als Pass-through weitergereicht werden. Der Monitoringbericht 2024 der Bundesnetzagentur dokumentiert anhaltend hohe Netz- und Systemkosten.

- Auf den Großhandelsmärkten ist die Terminstruktur flacher als 2023, dennoch unterscheiden sich Quartale und Peak/Off-Peak signifikant. Das begünstigt strukturierte und hybride Strategien.

- Im Gashandel dominiert THE als Index, in der Absicherung wird teils weiterhin über TTF gehedgt, was ein zusätzliches Basisrisiko TTF zu THE erzeugen kann. ACER beleuchtet diese Dynamik im Market Monitoring Report.

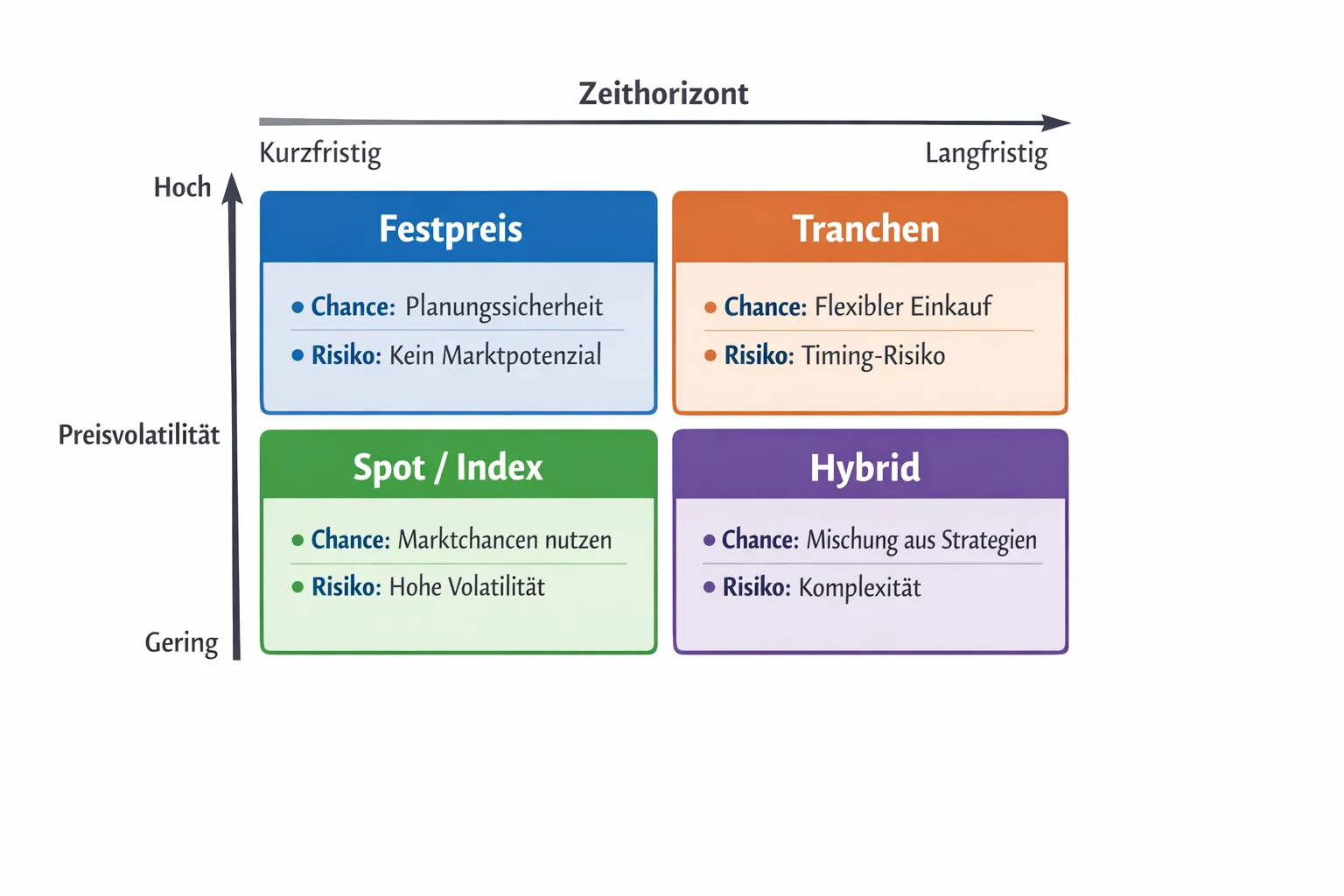

Beschaffungsmodelle im Überblick

1) Festpreisvertrag

Ein Preis je MWh für eine festgelegte Laufzeit, oft als All-in oder mit ausgewählten Kostenbestandteilen. Einfach, budgetstabil, aber mit Risikoprämien belegt und wenig Flexibilität bei Mengenabweichungen.

2) Tranchenmodell am Terminmarkt

Einkauf in mehreren Teilmengen über Zeit, zum Beispiel Base- und Peakprodukte. Senkt das Timingrisiko und reduziert die Abhängigkeit vom Einstiegszeitpunkt. Erfordert Governance, Marktbeobachtung und klare Hedging-Regeln.

3) Index- oder Spotmodell

Abrechnung auf Basis Day-Ahead oder Month-Ahead, bei Gas typischerweise THE, bei Strom EPEX-Spot. Hohe Transparenz und langfristig oft kostengünstig, dafür starke Budgetvolatilität und Profilkosten. Lastmanagement wird zum zentralen Erfolgsfaktor.

4) Hybridmodelle

Kombination aus Spotbezug und abgesicherten Tranchen, oft mit Preisbändern, Cap/Collar oder gleitenden Hedgingquoten. Gute Balance von Chance und Schutz, mittlerer Steuerungsaufwand. Saubere Vertragsklauseln sind hier besonders wichtig.

5) Power Purchase Agreements (PPA)

Mittel- bis langfristige Lieferverträge mit Erzeugern, physisch oder virtuell. Können Preisstabilität und Nachhaltigkeitsziele verbinden. Profil- und Ausgleichsenergie, Kredit- und Gegenparteirisiken müssen sauber gemanagt werden.

6) Eigenerzeugung und Eigenverbrauch

Onsite-PV, BHKW oder Abwärmenutzung reduzieren Marktexponierung. Technische Verfügbarkeit, Einspeise- und Bilanzierungsregeln sowie Investitions- und Betriebskosten bestimmen die Wirtschaftlichkeit. Restlast bleibt zu beschaffen.

7) Flexibilität und Demand Response

Lastverschiebung, Peak-Shaving und flexible Fahrpläne senken Spot- und Netzkosten. Relevanz steigt in allen Modellen, insbesondere im Spot- und Hybridbezug. Prozessseitige Grenzen und DSGVO-konformes Messdatenmanagement beachten.

Chancen und Risiken je Modell

| Modell | Chancen | Zentrale Risiken |

|---|---|---|

| Festpreis | Budget- und Planungssicherheit, geringer Aufwand | Hohe Risikoprämien, Mehr-/Mindermengenregelungen, eingeschränkte Flexibilität |

| Tranchen | Geringeres Timingrisiko, bessere Marktpartizipation | Steuerungsaufwand, Governance nötig, mögliche Fehlkalibrierung der Hedgingquote |

| Spot/Index | Transparenz, langfristig oft günstiger, Anreiz für Effizienz | Hohe Budgetvolatilität, Profil- und Ausgleichsenergiekosten, Cash-Flow-Schwankungen |

| Hybrid | Balance zwischen Schutz und Chance, anpassbar | Vertragskomplexität, saubere Trigger-Regeln nötig, potenzielles Basisrisiko |

| PPA | Langfristige Preissicherheit, Dekarbonisierung, HKN | Gegenparteirisiko, Profil- und Volumenrisiken, Absicherung Restmarkt |

| Eigenerzeugung | Unabhängigkeit, CO2- und Abgabenreduktion, Image | CAPEX/OPEX, technische Verfügbarkeit, regulatorische Komplexität |

| Demand Response | Kostensenkung ohne CAPEX, Netzentgelt- und Spotvorteile | Prozessgrenzen, Mess- und Steuerungsaufwand, Verfügbarkeitsrisiko |

Die wichtigsten Risikoarten richtig einordnen

- Preisrisiko: Schwankungen am Großhandelsmarkt. Reduzierbar durch Hedging und Preisbänder.

- Volumenrisiko: Abweichung tatsächlicher Verbräuche von Prognosen. Verträge mit fairen Mehr-/Mindermengenregeln sind entscheidend.

- Profil- und Basisrisiko: Abweichung vom Standardprodukt Base/Peak oder vom Referenzindex. Relevanz steigt bei Spot und PPA.

- Gegenparteirisiko: Bonität und Erfüllungsfähigkeit von Lieferanten und Erzeugern. Sicherheiten, Diversifikation und Bonitätsmonitoring helfen.

- Regulatorik- und Nebenkostenrisiko: Netzentgelte, Abgaben, Steuern und Systemkosten. Transparente Pass-through-Regeln vereinbaren.

- Daten- und Abrechnungsrisiko: Messwerte, Bilanzierung, Rechnungskontrolle. Digitale Datenqualität und Prozessprüfungen sind Pflicht.

| Modell | Preis | Volumen | Profil/Basis | Gegenpartei | Nebenkosten |

|---|---|---|---|---|---|

| Festpreis | niedrig | mittel | niedrig | mittel | mittel |

| Tranchen | mittel | mittel | niedrig | mittel | mittel |

| Spot/Index | hoch | mittel | hoch | niedrig | hoch |

| Hybrid | mittel | mittel | mittel | mittel | mittel |

| PPA | niedrig | mittel | hoch | hoch | mittel |

| Eigenerzeugung | niedrig | mittel | mittel | mittel | mittel |

Die Einordnung ist generisch. Je nach Vertrag, Branche und Lastprofil kann sie abweichen.

Entscheidungshilfe: Welches Modell passt zu wem?

- KMU mit geringem Risikoappetit und stabilen Lasten: Festpreis oder einfaches Tranchenmodell, Fokus auf faire Mehr-/Mindermengen und klare Pass-through-Regeln.

- Mittelstand mit 5 bis 30 GWh Strom oder Gas und begrenzter, aber vorhandener Flexibilität: Hybrides Modell mit Ziel-Hedgingquoten und definierten Spotanteilen, ergänzt um Lastmanagement.

- Energieintensive Industrie mit >30 GWh und professioneller Steuerung: Portfolio aus Tranchen, Spotfenster und optional PPA, gesteuert über Risikobudgets, Limits und tägliche Markt- und Datenprozesse.

- Unternehmen mit starken Nachhaltigkeitszielen oder CSRD-Druck: PPA als Baustein, kombiniert mit Risikoschutz für Profil und Restlast sowie belastbaren Herkunftsnachweisprozessen.

Operative Erfolgsfaktoren, die sich auszahlen

Governance und Risikorahmen: Definieren Sie klare Verantwortlichkeiten, Limits, Hedgingquoten und Entscheidungswege. Ohne Spielregeln wird jedes Modell zum Glücksspiel.

Daten und Prognosen: Viertelstunden- oder 15-Minuten-Daten, saubere Stammdaten, plausible Lastprognosen und Szenarien sind die Basis für Ausschreibungen und Verträge.

Ausschreibung und Lieferantenauswahl: Mehrere Lose und Zeitfenster, transparente Bewertungsmethoden, Bonitätscheck der Anbieter. Neben dem Arbeitspreis zählen Vertragsklauseln und Service.

Verträge präzise verhandeln: Preisgleitklauseln, Mehr-/Mindermengen, Bilanzierungs- und Profilkosten, Regelenergie, Netzentgelt-Pass-through, Preisanpassungs- und Kündigungsrechte. Unklare Klauseln kosten in volatilen Phasen überproportional.

Monitoring und KPI: Einkaufsdurchschnittspreis vs. Markt-Benchmarks, Hedgingquote, Spotanteil, Volumenabweichung, Abrechnungsfehlerquote, Zeit zwischen Messwert und Rechnung. Diese Kennzahlen erhöhen Transparenz und schaffen Reaktionsfähigkeit.

Rechnung und Compliance: Automatisierte Prüfregeln, Vier-Augen-Prinzip, revisionssichere Ablage. Achten Sie auf regulatorische Pflichten, zum Beispiel aus EnEfG oder EDL-G, und auf korrekte Herkunftsnachweisprozesse.

2025/26 im Blick: Was die Einkaufsstrategie beeinflusst

- System- und Netzkosten bleiben ein relevanter Kostentreiber. Prüfen Sie Pass-through-Regelungen pro Kostenart.

- Spot- und Terminpreise werden von LNG, Speicherständen, Wetter und CO2-Preisen beeinflusst. Planung mit Szenarien statt Punktprognosen.

- Lieferanten meiden teilweise lange Vollversorgungs-Festpreise oder bepreisen sie sehr teuer. Strukturierte oder hybride Verträge sind oft leichter zu bekommen.

- PPA-Pipeline wächst, aber Due Diligence bleibt entscheidend, insbesondere zu Gegenpartei, Profilkosten und Regelenergierisiken.

Praxisnahe nächste Schritte

- Verbrauchsdaten und Lastprofile der letzten 24 bis 36 Monate konsolidieren, Abweichungen und Sondereffekte markieren.

- Risikobudget, Hedgingziele und Spotanteil festlegen. Das schützt vor operativer Ad-hoc-Entscheidung.

- Marktcheck und Shortlist geeigneter Lieferanten für das Zielmodell, Angebotsdesign abstimmen, Losgrößen definieren.

- Vertragsprüfung auf kritische Klauseln, Testabrechnung mit Musterdaten, KPI-Setup für das operative Monitoring.

Weitere Vertiefung bieten unsere Leitfäden zu Best Practices im Energieeinkauf 2025, zu Energiemanagement als Risikomanagement und zur Beratung im Energieeinkauf.

Häufige Fragen zum Energieeinkauf

Ist ein Festpreis in unsicheren Zeiten die sicherste Option? Er bietet Budgetstabilität, kann aber teuer werden, weil Lieferanten Risikoaufschläge einpreisen. Strukturierte oder hybride Modelle liefern oft ein besseres Risiko-Preis-Verhältnis, sofern Governance und Daten stimmen.

Ab welcher Größe lohnt Tranchenbeschaffung? Bereits ab ein bis zwei Gigawattstunden Jahresverbrauch kann sich Tranchenbeschaffung lohnen, wenn Prozesse und Verantwortlichkeiten klar sind. Entscheidend sind Datenqualität und Disziplin, nicht nur die Menge.

Wie beherrsche ich Profil- und Ausgleichsenergiekosten? Durch realistische Prognosen, Lastmanagement, sinnvolle Standardprodukte und klare Vertragsregeln. In hybriden Modellen lassen sich besonders teure Zeitfenster absichern und Chancen offenhalten.

Sind PPAs auch für Mittelständler geeignet? Ja, wenn Volumen, Bonität und Governance passen. Oft ist ein PPA ein Baustein neben klassischer Beschaffung. Profil- und Gegenparteirisiken sollten professionell adressiert werden.

Muss ich einen eigenen Bilanzkreis führen? In der Regel nicht. Üblicherweise übernimmt der Lieferant die Bilanzkreisverantwortung. Eigene Bilanzkreismodelle kommen meist erst für große, professionelle Portfolios in Betracht.

Wie schnell kann ich das Modell wechseln? Vertragslaufzeiten und Kündigungsfristen setzen den Rahmen. Viele Unternehmen stellen bei Neuabschluss auf Hybrid- oder Tranchenmodelle um, sobald Daten und Governance stehen.

Sprechen Sie mit dem BVGE

Der BVGE e. V. vertritt die Interessen gewerblicher Energienutzer. Über die BVGE Consulting GmbH begleiten wir Unternehmen jeder Größe beim professionellen Energieeinkauf, von der unabhängigen Strom- und Gasbeschaffung über Vertrags- und Abrechnungsprüfung bis zum laufenden Energiemanagement. Wenn Sie Modelle vergleichen, Ausschreibungen strukturieren oder Risiken sauber begrenzen möchten, sprechen Sie uns an. Ein strukturierter Fahrplan bringt Sie schneller zu fairen, belastbaren Konditionen. Besuchen Sie bvge.energy oder vertiefen Sie das Thema über die oben verlinkten Leitfäden.